|

Οι primary dealers θα αναλάβουν την αναδιάρθρωση του ελληνικού χρέους – Αμερικανικό μπλοκ με Goldman Sachs και Morgan Stanley «θέλουν» haircut - Έως 3,5 δις ευρώ οι προμήθειες…..

26/05/11 - 07:16

Εκτύπωση

E-mail

Στην Ελλάδα μπορεί το ενδιαφέρον να επικεντρώνεται στις αποκρατικοποιήσεις ή στο μνημόνιο που απέτυχε παταγωδώς αλλά στην Αμερική, στην Γερμανία και στην Γαλλία προετοιμάζονται για την αναδιάρθρωση του χρέους.

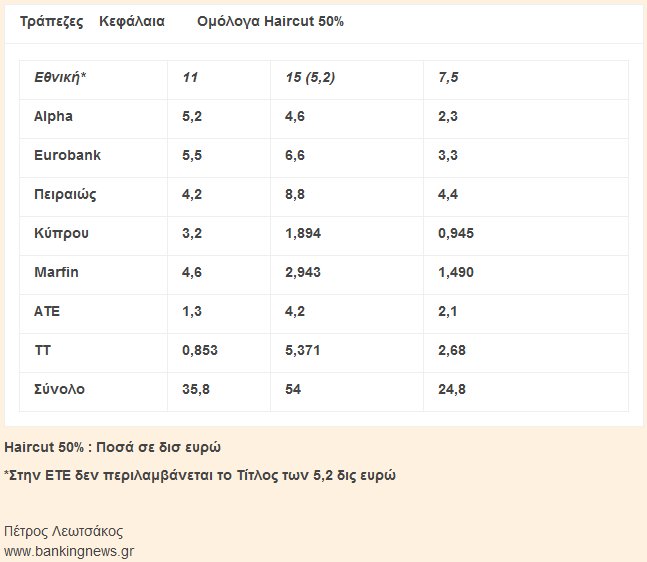

Σύμφωνα με έγκυρες πληροφορίες η Goldman Sachs και η Morgan Stanley και ενδεχομένως και άλλες αμερικανικές τράπεζες έχουν δημιουργήσει ένα άτυπο μπλοκ τραπεζών και προετοιμάζονται για την αναδιάρθρωση του ελληνικού χρέους η οποία πιθανότατα δεν θα έχει χαρακτηριστικά επιμήκυνσης όπως όλοι εκτιμούν και προβλέπουν αλλά haircut 50%.

Ταυτόχρονα πηγές στους primary dealers στους 22 βασικούς διαπραγματευτές αγοράς αναφέρουν ότι η αναδιάρθρωση του ελληνικού χρέους πρέπει υποχρεωτικά να περιλαμβάνει μέρος ή το σύνολο των εμπλεκόμενων στην πρωτογενή και δευτερογενή αγορά ελληνικών ομολόγων.

Αξιόπιστη πηγή αναφέρει ότι οι βασικοί διαπραγματευτές αγοράς δυνητικά θα μπορούσαν να αναλάβουν την αναδιάρθρωση του χρέους μέσω επιμήκυνσης με την αντικατάσταση παλαιών ομολόγων με νέα ή ακόμη και την απομείωση haircut.

Παραδόξως η αναδιάταξη η οποία τόσο προβλήθηκε μάλλον προσκρούει στην βασική παράμετρο ότι οι κάτοχοι των CDS θα πάρουν το κέρδος τους και που δυνητικά μπορεί να φθάσει έως και τα 30 δις δολάρια.

Όπως φαίνεται το κονσόρτσιουμ των ξένων και ελληνικών τραπεζών που θα αναλάβουν την ελληνική αναδιάρθρωση χρέους θα προέρχεται από τους βασικούς διαπραγματευτές αγοράς.

Το μπλοκ των αμερικανικών τραπεζών μάλιστα φέρονται να έχουν υποβάλλει ολοκληρωμένες λύσεις και μάλιστα με έμφαση στην νομική κάλυψη της αναδιάρθρωσης του χρέους η οποία είναι και η πλέον σημαντική.

Η μάχη μεταξύ του μπλοκ των αμερικανικών τραπεζών και των υπολοίπων βασικών διαπραγματευτών αγοράς έχει ερείσματα στις μεγάλες προμήθειες που θα πάρουν.

Αν η αναδιάρθρωση είναι οριζόντια και καθολική τότε οι προμήθειες μπορεί να φθάσουν έως το 1% του χρέους που θα αναδιαρθρωθεί δηλαδή έως 3,5 δις ευρώ.

Δηλαδή μια ομάδα τραπεζών θα μπορούσε να πάρει δυνητικά έως 3,5 δις ευρώ προμήθειες από την αναδιάταξη.

Επίσης και με βάση πληροφορίες τόσο η Goldman Sachs όσο και η Morgan Stanley συστήνουν στους πελάτες τους να απομακρυνθούν από το ελληνικό χρέος.

Κύκλοι στο Λονδίνο αναφέρουν ότι οι αμερικανικές τράπεζες διαθέτοντας τεχνογνωσία στα θέματα αναδιαρθρώσεων εμφανίζονται ως ο απομηχανής θεός στο ελληνικό δράμα αλλά γεγονός είναι ότι όποιος αναλάβει την αναδιάρθρωση χρέους θα επιτύχει τεράστια κέρδη.

Πάντως από την στιγμή που από τους 22 βασικούς διαπραγματευτές αγοράς οι 17 μιλούν ανοικτά για αναδιάρθρωση χρέους είναι προφανές ότι δρομολογούνται εξελίξεις.

Τι εκτιμούν οι primary dealers των ελληνικών ομολόγων

Η Goldman Sachs προβλέπει αναδιάρθρωση και συστήνει στους πελάτες της να αποφεύγουν ελληνικά ομόλογα.

Στην παραδοχή ότι η Γερμανία προετοιμάζει το έδαφος για μια "εθελοντική" αναδιάρθρωση του ελληνικού χρέους καταλήγει η Nomura

Επιμήκυνση του προγράμματος δανειοδότησης της Ελλάδας από το Διεθνές Νομισματικό Ταμείο και την Ευρωπαϊκή Ένωση, βλέπει ο αναλυτής Jacques Cailloux, της Royal Bank of Scotland

Σύμφωνα με τη JP Morgan, οι πιθανότητες η Ελλάδα να προχωρήσει σε αναδιάρθρωση του χρέους τους ολοένα και αυξάνονται, ωστόσο οι αναλυτές του οίκου δεν είναι σε θέση να εκτιμήσουν αν η εν λόγω εξέλιξη δύναται να λάβει χώρα εντός του τρέχοντος έτους

"Η πορεία των ελληνικών CDS δείχνουν ότι υπάρχει πιθανότητα 46% η Ελλάδα να χρειαστεί να αναδιαρθρώσει το χρέος της εντός της ερχόμενης διετίας", επισημαίνει από την πλευρά της η Deutsche Bank.

Απογοητευτική χαρακτηρίζει την κατάσταση στην Ελλάδα η Julius Baer στο εβδομαδιαίο δελτίο της για την πορεία των ομολόγων και του συναλλάγματος. «Όπου υπάρχει καπνός υπάρχει και φωτιά» αναφέρει χαρακτηριστικά αναλύοντας την πορεία του χρέους της χώρας, απορρίπτοντας την κοινή αίσθηση των περισσότερων οικονομολόγων που θεωρούν ότι μία απομείωση 50% με 70% στην ονομαστική αξία των ελληνικών ομολόγων θα καταστήσει βιώσιμο το χρέος.

Το 2012 ή το 2013 θα είναι η κατάλληλη στιγμή να προχωρήσει σε αναδιάρθρωση χρέους η Ελλάδα, όταν δηλαδή θα έχει να παρουσιάσει πρωτογενές πλεόνασμα, σύμφωνα με τη νέα ανάλυση του επικεφαλής οικονομολόγου της Citigroup, Willem Buiter, για τις προοπτικές αναδιάρθρωσης χρέους στις αναπτυγμένες οικονομίες. Στο 42% τοποθετεί το haircut που θα πρέπει να γίνει στα ελληνικά ομόλογα κατά την αναδιάρθρωση του χρέους, η Citigroup

Άλλη έκθεση της Citigroup: Μέχρι τώρα η ελληνική οικονομία δεν έχει επιδείξει ιδιαίτερες επιδόσεις, με σχεδόν το μεγαλύτερο μέρος της αγοράς να θεωρεί ότι η κυβέρνηση θα πρέπει να προχωρήσει σε αναδιάρθρωση χρέους για να καταστεί και πάλι βιώσιμο.

Εξαιρετικά δύσκολη κρίνει την προοπτική η Ελλάδα να βγει στις αγορές για να δανειστεί αυτήν την περίοδο, ο αναλυτής της Societe Generale, Kit Juckes, καθώς η αγορά δείχνει ότι δεν έχει καθόλου εμπιστοσύνη στη χώρα

Ένα haircut 50% στο ελληνικό χρέος δεν είναι αρκετό, εκτιμούν οι αναλυτές της ελβετικής Marcuard

Ως μία “κακή” επιχείρηση με “κακή” κεφαλαιακή δομή χαρακτηρίζει την Ελλάδα η Morgan Stanley

Μπορεί πολλοί παράγοντες της αγοράς να θεωρούν την αναδιάρθρωση του ελληνικού χρέους αναπόφευκτη, ωστόσο για την JP Morgan κάτι τέτοιο δε θα είχε επωφελή αποτελέσματα για τη χώρα εάν αυτή συνεχίσει να παρουσιάζει μεγάλα πρωτογενή ελλείμματα.

Τα παλαιότερα:

Η Ελλάδα πρέπει να διαγράψει το 30% με 40% του χρέους της σύμφωνα με τη Credit Suisse

Η JP Morgan κάνει λόγο για Haircut 40% στο ελληνικό χρέος σε έκθεση της.

Το ελληνικό χρέος πρέπει να περιλαμβάνει haircut 43% υποστηρίζει η Mediobank ενώ η Credit Suisse κάνουν λόγο για haircut 37-40%.

O επικεφαλής της BNP Paribas δήλωσε ότι αν η Ελλάδα προχωρήσει σε αναδιάρθρωση χρέους η επίπτωση στα μεγέθη της Γαλλικής τράπεζας θα είναι οριακή.

Βασικοί διαπραγματευτές αγοράς ελληνικού χρέους

ALPHA BANK S.A

BANCA IMI S.p.A

BARCLAYS BANK PLC

BNP PARIBAS S.A.

CITIGROUP GLOBAL MARKETS LTD

CREDIT SUISSE SECURITIES (EUROPE) LTD

DEUTSCHE BANK AG

EFG EUROBANK ERGASIAS AE

ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ ΑΕ

EMPORIKI BANK

GOLDMAN SACHS INTERNATIONAL

HSBC BANK PLC

ING BANK NV

JP MORGAN SECURITIES LTD

MERRILL LYNCH INTERNATIONAL

MORGAN STANLEY & Co. INTERNATIONAL LTD

NOMURA INTERNATIONAL PLC

ROYAL BANK OF SCOTLAND PLC

SOCIETE GENERALE

ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ

UBS LTD

UNICREDIT BANK AG

| Συνημμένα: |

pl26052011.jpg [ 42.12 KiB | 2656 προβολές ]

|

|